站在数据的视角分析智能服务

笔者曾经历四年多的智能服务方向的产研,搭建过文本机器人、智能外呼、语音分析等多个语音服务方向的产品,最近却慢慢的发现,每个产品的独立性很强。起初根据多个业务线的需求搭建各个产品几乎很少考虑各个系统之前的连通,导致现在系统之间的数据孤立性很强,这种情况在产品上线2-3年左右几乎不会发现问题,但随着业务发展模式、业务场景化建设、数字化转型等需要,问题逐渐的暴露出来。

举个例子,文本机器人服务的对话数据,仅仅存储在机器人后台,无法与在线客服数据互通,机器人无法获取转人工之后是否解决问题,用户最终评价如何,也导致人工与智能服务分析指标统计口径不一致。这只是其中的一个例子,这样的问题还很多,主要是由于企业初建设信息化系统缺少整体规划。

数据的思与辩

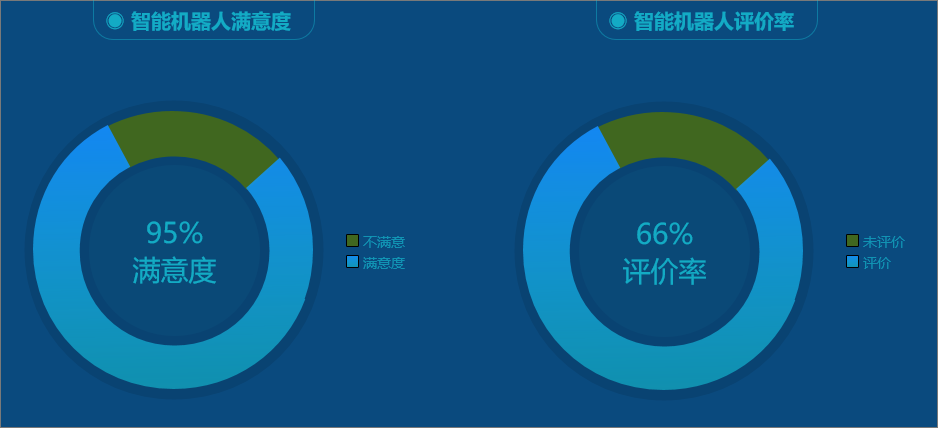

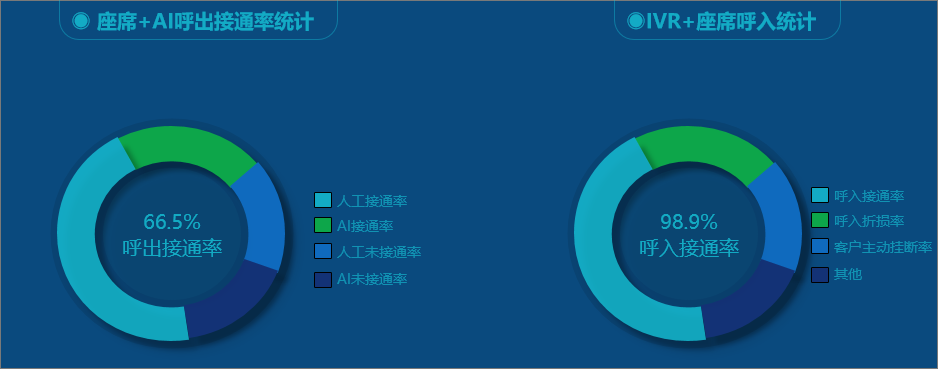

图1和图2是机器人服务的两个重要指标服务满意度和推送评价率,以及语音对话AI外呼和智能IVR导航的接通率和呼入情况的统计,从数据结果展示来看,是一个结果集,从辩证思考的角度来看,又是一个因果论的问题,需要思考呼入和呼出的接通率能不能再高了,满意度和评价率是不是还可以提高,然后不断的迭代和优化。

图1 智能机器人服务统计

图2 智能语音服务统计

数据连接触点

数据驱动的前提要拥有庞大的数据,然后进行数据分析,数据分析的过程其实是反推结果的过程,这点也是受一个作者的启发。最近看了一本《被讨厌的勇气》,作者阿德勒主张目的论,与生活中运行的原因论总觉得让人难以接受,如果将目的论用在现有的数据分析体系,其实是一种逆向思维的过程,思考满意度为什么下降,日活为什么降低,拦截率为什么降低等等问题,然后我们对这些问题一一解决的过程我们就叫做数据驱动。

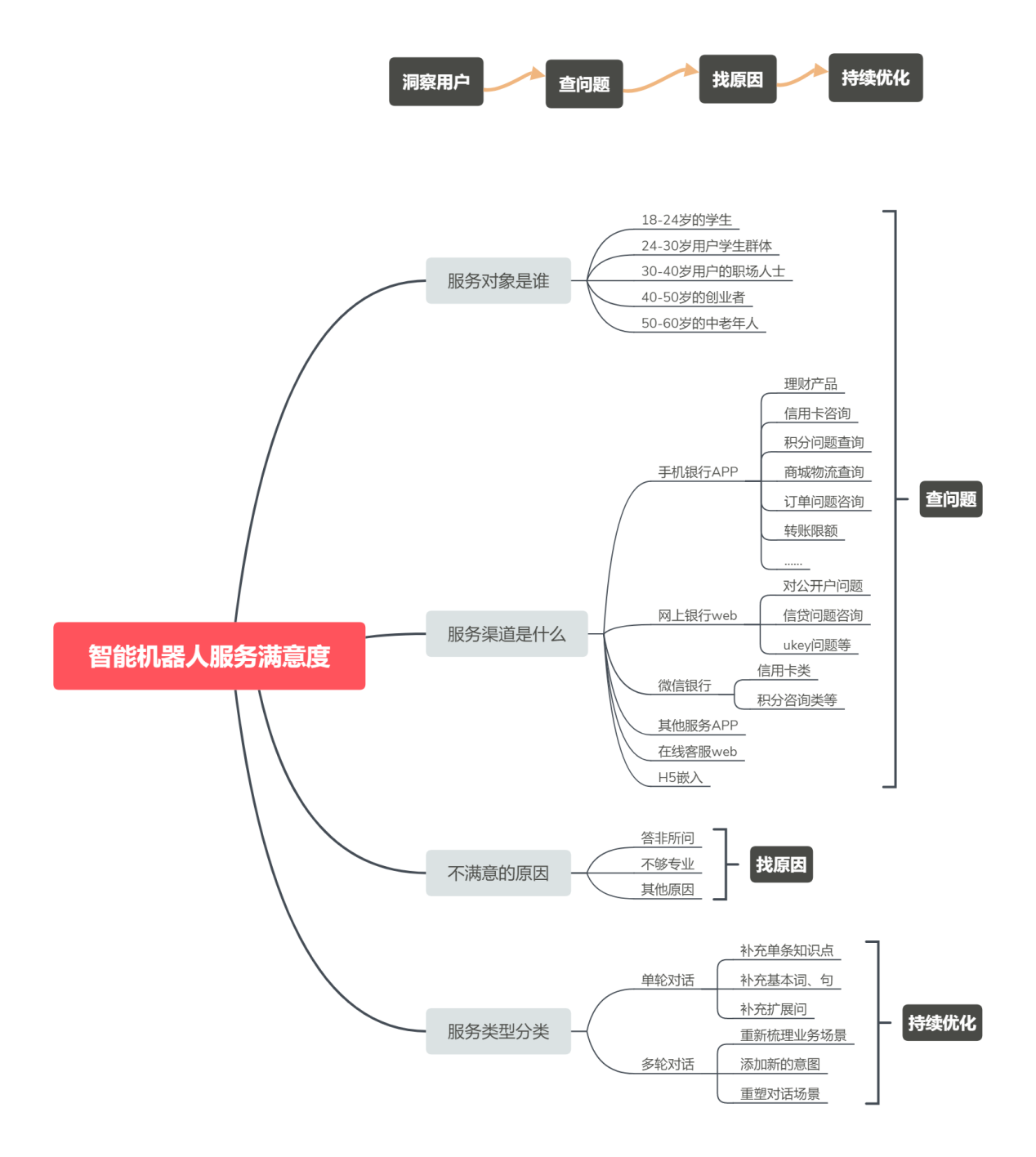

以文本机器人服务满意度为维度报表分析为例,从服务对象、服务渠道以及不满意的原因,服务类型进行分析,如图3所示。

图3 满意度分析

目前多数企业尤其是银行业客服中心信息系统建设现状多为根据业务所需搭建系统,以银行为例,客服中心的应用系统主要包括客服热线、外呼系统、座席助手、知识库等系统,随着人工智能技术的发展后续有了智能IVR、语音助手、智能语义分析、智能外呼等AI应用系统,这样下来整个客服中心大概有十几个应用系统,每个系统都建设了相应的报表分析模块,每个系统的报表是相互独立。从管理者驾驶舱角度出发,客服中心几乎每周、每月需要统计分析整个部门的服务效率、服务满意度、产效、成本等维度情况,这种现状必须有专人线下通过Excel操作,汇总加工统计生成最终结果,但这样也是一个事后监测结果,时效性、可视化、智能化方面全部丧失。

最近也在做相关的客服中心数据分析,包括人工、AI角色的多维度分析,可以观察整个企业人工与智能服务的现状,并针对问题进行分析,下图是一个分析角度(根据企业服务现状的不同,该图仅供参考)。

图4 数据看板

数据看板中也反馈一定的服务断点问题(例如图4),智能服务或者人工服务触点断开,其他渠道的服务能力是不是及时触达,与机器人对话流程设计是有些类似的。我们一直强调客户旅程,其实客户旅程中的客户每一个驻点,都是服务需要触达的点即服务旅程,客户走到哪里企业服务跟随到哪里,而服务触达的地点如何定位,需要全局数据统计与分析,正如图示的现状与目标,要达成这种目标需要各个系统通力协作,看似简单的客服中心,容易被忽视的环节,其实是连接企业与用户的桥梁。

数据驱动变革

随着人工智能、云计算、5G等高新技术的发展,客服中心已经不仅仅是端到端的语音交互模式,逐渐的转变为短视频、图文、短信等富媒体方式,用户可选择的渠道非常广泛,倒逼企业客服中心转变服务模式,应对用户多变的需求。

银行搭建的客户中心信息系统,与电商行业的类似,只是两者的业务属性不同,比如银行特有的集中作业平台负责全行的业务审批包括移动开户、信贷审批、财务等业务条线,最终服务的用户也有所区别。银行体系的呼叫中心多为服务企业内部,营销、催收、通知等业务的考虑是如何服务好客户经理以及相应的催员,内部审批考虑如何服务好集中作业平台,提供中台作业人员流畅的服务,不给用户找麻烦,客户服务层面信息科技考虑做好客服中心的信息系统建设,如何帮助座席快速的解答客户问题,例如客户有关乎资金的问题,能迅速解决客户的疑虑和顾虑,服务过程中思考提升座席的业务流程熟练度。

从数据中发现问题,寻找客户的下一个触点,如果思考将银行的客服中心下一步要建设的概况,我认为可分为五层打造所谓的全媒体网络服务中心,分别是数据层、能力层、应用层、渠道层以及用户层如图5整体规划图,也是下一步将要做的。先来说说数据层,银行最基础的数据来自于企业客户管理系统(简称CRM),核心系统的客户存取款数据,理财系统存储客户资产数据以及购买理财数据,信贷系统存储客户的信贷数据,银联前置用于存储用户信用卡数据信息等其他基础数据,银行的数据结构比较复杂,蕴含客户信息比较丰富,也是商业智能(Bussiness Intelligence,简称BI)的有力落脚点。用这些丰富的数据触达用户,借助银行搭建的信息化系统即能力层,分发到客户偏好的渠道,比如年轻的用户一般热衷于微信银行渠道,精准触达用户。

图5 全媒体网络中心

一个好的全媒体网络服务中心,不仅仅可以服务自己的企业,商业化再强一些可以像平安银行一样提供一种SaaS服务模式,这样就可以实现商业价值,真正由服务中心转向利润中心,不过这种saas模式一般适合于几百人的小微企业或者非金融行业,小微企业缺少信息化建设能力,没有相应的人才储备,希望可以快速的实现落地,SaaS服务就可以满足这些需求,金融行业一般是要求私有化部署的方式,极强的数据安全、用户隐私、合规、风险各种维度考核,一般采用私有化部署企业自建的方式。

总结

站在全局视角看问题,客服中心不止于客户服务。如果说信息系统是企业的骨架和心脏,那客服中心一定是企业的四肢,服务于各业务条线,企业内外部的联络中心,是企业与用户链接的桥梁。站在企业数字化转型的风口,更要用数据的思辨能力解决现实问题,利用好数据,从数据中可以获取用户在各个渠道的使用偏好,比如什么样的客群,什么时间点喜欢使用手机银行、微信银行、web网页等多媒体渠道,从客户服务的角度发现服务过程中的问题,迭代优化服务质量,从企业管理角度发现管理中的问题,减少企业舆情风险、投诉风险、监管风险等问题。

作者:宁雪莉,来自浙江泰隆商业银行。

本文刊载于《客户世界》2022年10月刊。

转载请注明来源:站在数据的视角分析智能服务

噢!评论已关闭。