交易类和循环类客户分群预测模型初探

摘要:近年来,信用卡分期业务成为各行信用卡中心战略转型的重点,在拓宽信用卡业务收入来源、优化信用卡收入结构、增强持卡人黏性等方面发挥着越来越重要的作用。在总行大数据、大零售战略的背景下,基于数据挖掘方法构建信用卡申请评分与行为评分,发掘优质潜在新客户主动发起营销的模式、控制用卡风险势在必行。

一、建模背景

根据央行发布《2018年第四季度支付体系运行总体情况》显示,截至2018年末,全国信用卡和借贷合一卡在用发卡数量共计6.86亿张;银行卡授信总额为15.4万亿元;银行卡应偿信贷余额为6.85万亿元;卡均授信额度2.24万元,授信使用率44.51%。信用卡信贷规模持续扩大。

利用现有数据,对银行“新信用卡客户”的交易类和循环类的客户分群预测十分必要,一是可通过优化客群结构重点挖掘优质客户,针对不同客群精准推荐相应的营销活动、信贷产品,促进信用卡用户用卡、活卡,有效提升信用卡客户生命周期管理能力,提升商业银行信用卡客户的消费额度和消费潜能;二是针对不同客群可以开发不同的风险监控模型及策略,通过优化信用卡风控体系、强化信用卡逾期催收等措施加强信用卡风险管理,并对提升风险的精细化管理能力具有指导意义。

二、模型设计

通过引入多个维度的变量对信用卡新客户的信用卡申请信息、人行征信信息、客户持有产品信息和逾期数据进行多分类分析法。具体模型设定如下。

(一)目标变量

本文以“新信用卡客户”的循环类、交易类和其他类客户为目标变量,在建模中分别取值为:2,1,0。模型以某商业银行信用卡新客户的信用卡申请信息、人行征信信息、客户持有产品信息和行为信息等特征(例如:资产状况、负债状况、理财产品种类、逾期金额等)为核心,建立交易类和循环类客户的多分类计算函数,形成新客户交易行为特征、风险特征细分标签,为不同类客户精准营销及风险监控提供依据。

(二)建模对象及时间窗

模型研究对象全行60万的新信用卡客户(首次办理信用卡的客户)在信用卡申请前一年时间窗口下的卡片申请信息、资产负债情况、行内其他产品持有和交易信息及还款行为的关联因素(图1)。

图1 建模时间窗口

为提高建模的准确性,在原始样本数据中,剔除不符合“新客户”概念的换卡、补卡以及无申请编号(如:作废卡)等情况的客户49073条,剩余550927条新信用卡客户作为客户群体的研究范围。

(三)建模指标体系

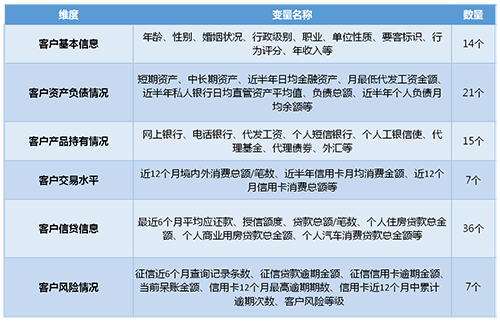

通过EDW数据仓库,提取相关变量指标体系,包含六个维度100个指标,具体分类详见表1。

表1 交易类与循环类客户建模指标提取

(四)建模方法及流程

1、客户分群

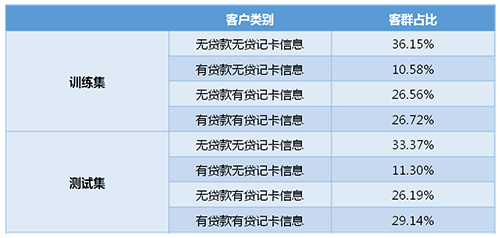

为了有效提高预测的准确性和针对性,正确反映各类客群的不同行为特征,我们按照客户持有贷款产品与贷记卡产品情况对客户分为4类(详见表2)。针对每类客户运用4种多分类分析法(AdaBoost、梯度提升树GBDT、XgBoost、LightGBM)分群预测,最终得到效果最优的方法。

表2 客户分类标准情况一览表

2、数据挖掘与处理

在利用SAS-EG灵活查询工具,按照先行立定的100项相关建模指标,编写脚本对数据进行提取、分析。首先,结合业务经验,决定构建年龄分类、年收入分类、近半年个人银行卡月均消费金额以及额度使用率4个衍生变量,做进一步的分析。其次,将整理好的样本数据导入SAS-EG,通过 “数据补缺(连续性变量为0;类别变量为-1)”-“异常值处理(99分位数盖帽)”- “变量选择”等步骤进行变量选择,根据IV值(IV>0.01)、VIF共线性、逐步回归显著性(0.05)剔除变量,得到主要建模指标。

三、模型结果

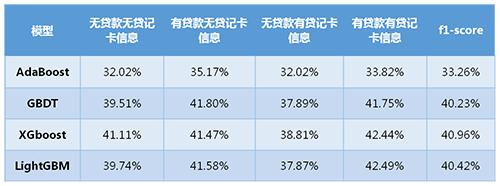

为了防止模型的过拟合,我们运用四种集成算法(AdaBoost、梯度提升树GBDT、XgBoost、LightGBM)对样本数据进行预测分析。本节运用Python软件对交易类和循环类客户进行集成算法的分类预测分析。运行结果详见表3。

表3 集成算法f1-score得分表

可以看出XGboost集成算法f1-score得分最高为40.96%,对于模型的预测效果相对准确,超过先验概率33.33%。

四、模型应用

(一)个金专业和银行卡制定专业营销策略和产品推荐计划

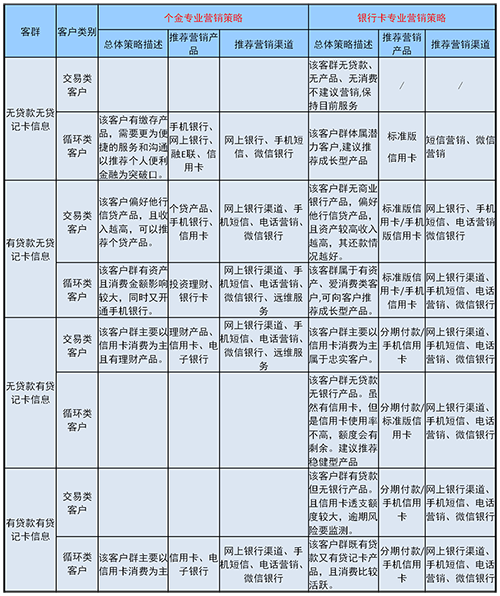

为落实分行零售业务“客户分层经营、人员分级管理、产品分类经营”改革战略落地,实现“合适的人”将“合适的产品”销售给“合适的客户”。在分行层面,分行个金专业和银行卡专业根据模型对三类客群的细分结果制定了相应的营销策略和产品推荐计划(如表4所示),可以在后续推动相应精准营销项目的落地工作。

表4 营销策略和产品推荐计划表

(二)客群风险监测建议

受建模时间与数据仓库提数速度的限制,本文未明确对三类客群信用卡风险监测模型。后续也可以对信用卡新客户逾期风险进行数据分析,以开卡后6个月或1年作为时间窗,考察客户在观察期内逾期还款时间、逾期次数、信用卡额度、各月信用卡透支金额与交易金额、信用卡已还款金额等指标,建立新客户信用卡逾期还款风险监测模型。通过这些指标体系的建立,可以更好地识别和分析客户的交易行为、还款意愿及逾期风险,达到信用卡风险监测的目的。

1、实行按月监测期,管控风险源头,防范大额风险。一是对信用卡新客户每月进行逾期监测,并划分客户风险等级,当客户有连续2次逾期情况时,作为逾期高风险对象,应对这类客户予以防范与监管。二是通过信用卡透支风险监测,关注辖内信用卡透支规模及结构等指标,对信用状况发生裂变、用卡异常的客户制定处置方案,过滤不良风险。三是落实专人处理总行风险监控系统高风险用卡数据的甄别、处理,避免风险快速积聚。

2、建立有效的催收体系,完善催收手段。保证信用卡业务的健康快速发展,就要不断加大催收工作力度,提高逾期贷款回收率,有效降低不良率,特别是对N1、N2、N3段客户进行高度重视与控制。因此,在现有远程银行中心催收业务的基础上,进一步发掘各分行的催收潜力,建立配套的催收机制和流程,充实催收人员,对不良透支进行有效控制。

作者余傲、董平、杨琦;单位为中国工商银行远程银行中心(成都) ;

本文刊载于《客户世界》2019年8月刊。

转载请注明来源:交易类和循环类客户分群预测模型初探

噢!评论已关闭。