数字化服务迭代对中小保险公司服务驱动 ——投诉内因前置化思考

导语:

银保监会印发了《推动财产保险业高质量发展三年行动方案(2020—2022年)》,明确推动行业向精细化、科技化、现代化转型发展,提升数字科技水平;同时要提升行业对外开放水平和国际影响力,落实金融业对外开放重大举措,支持财产保险公司“走出去”,加快再保险市场发展。

方案中特别强调,要加快行业转型升级,推动行业从销售驱动向产品服务驱动转型;提升数字科技水平,鼓励财产保险公司利用大数据、云计算、区块链、人工智能等科技手段,对传统保险操作流程进行更新再造,提高数字化、线上化、智能化建设水平。

从银保监会的推动方案来看,数字化服务迭代即将变成一项行业内重要科技化工程,虽然行业头部保险公司或先知先觉的部分险企早已利用人工智能、区块链、移动交互技术在服务体验驱动模块进行发力探索实践,但大部分中小保险公司在此领域依然处于徘徊观察阶段,有响亮口号和中长期规划,但未全面落地推进。这有可能是决策层在企业关键指标、投入资金预算、风险内控优化、数字化效果信心预期不足、同规模企业对标等因素互相制约进程缓慢。

行动方案中提出“推动行业从销售驱动向产品服务驱动转型”,然而在市面上,已经有许多数字化科技公司已开发出相关产品并定制化进入保险企业使用,例如智能质检、在线交互式内训、智能语音与在线服务转化、客户自助化服务系统、移动设备信息获取、智能反欺诈、智能小助手小管家等。

在资金运用有限的前提下,数字化迭代在中小保险企业落地路径孰先孰后、孰重孰轻是决策层需要思考和判断的关键点。以上各种数字化产品推出,都是为了向产品服务驱动转型,那么文章从服务驱动的关键维度—客户投诉内因来进行探讨,作为服务驱动重点,如何向产品服务驱动转型,进行数字化迭代,将投诉内因前置化管理,提升客户满意度。

在整个客户服务旅程中,从销售承保开始到咨询、报案、救援、理赔、续保、复购等诸多流程,企业人员与客户的服务触点有几十上百个,那么客户投诉的原因也就千万种,每个细小触点环节都有可能引发投诉,从搜集到的数据来深入分析投诉内因,无非就是在各环节时效、员工人员态度、专业真实度、金额费率、操作准确度、承诺与实际不一致等原因造成。

那么能否降低投诉率从而驱动提升产品服务,从让客户“熄火”到“根本达不到可燃点”, 从而获得更好的旅程体验呢?

首先,通过数字化获取客户声音(VOC)需求的真实与全面性是投诉改善的关键因子。这是判断如何落地投诉数字化模块与步骤阶段的必要条件。无论是人工热线回访、在线回访、机器人回访、NPS调查,各阶段性回访已经是初级数字化(1.0)早已落地的流程,企业会拿着回访调查数据对服务环节进行考核,对业务流程进行改进,但是这已经是滞后管理的体现。

在这里着重强调的是,回访不仅只是由服务中心的座席进行问卷调查,其实从销售承保到理赔的各环节就应该在与客户交流过程中获取客户声音,服务中心的座席回访应该是一种服务驱动检验的过程管理,是一种验证,那么就不应该是机械的照念问卷问答模式然后记录填写指标。因此,VOC的数字化迭代记录全过程展示应该体现在如下环节:

◆数字化监控:在客户沟通环节,关注企业人员与客户沟通时效性并予以监控;

◆数字化搜集:在销售后环节,进行标准化探寻客户是否对销售的服务满意,倾听客户诉求;

◆数字化提醒:在承保后环节,企业内部检验保单信息正确性,尽可能力争无差错;

◆数字化监控:在配送保单发票或相关产品时环节,监控时效性,应在预约时间内将产品寄送客户手上,尤其是销售售前承诺以及相关小礼物赠送也是客户体验的关键触点;

◆数字化监控:在客户需要退款环节,无论设置多少层挽回流程,企业都应及时响应执行流程,而非“冷暴力”客户;

◆数字化搜集:在理赔环节,应积极倾听客户正常诉求,并积极协调处理;遇到无理诉求时,应耐心解释缘由并做好客户分级归类,为下一次服务做好服务信息储备。

诸如此类等等,那么就需要将数字化工具融入到各项流程环节之中,形成数字化循环,协助企业人员进行规范化工作。

其二,将客户声音进行搜集并逐层分析与介入前置化。如果有先进的数字化工具作为人的辅助,开展投诉化解工作会更加容易,客户抱怨投诉率会逐步下降,客户体验度会更好。企业是由人组成,是人就会犯错,再完美的流程与执行力都会遇到失误的时候,那么化解的动作会作为整个服务旅程的“兜底”,来浇灭客户的怒火。

通过数据分析,由专门团队或企业各环节人员加入某项投诉化解流程,可提升80%以上的投诉化解率。那么,将客户的声音需求数字化进入在CRM相关系统后,客服化解团队(投诉处理专员)可以获得:

◆客户本身相关信息;

◆客户声音需求点;

◆客户抱怨投诉产生的触点和时间链条。

那么客服化解团队可以最准确的切入客户痛点,通过数字化弹屏,进行直截了当或已有准备的话术应对安抚。然而目前来看,大部分中小保险公司,往往是客户抱怨投诉后,客服化解团队依然要重新询问诉求,再核实,导致数据更新慢、展示延迟,这样的后果是:

◆浪费了企业内部资源;

◆增加了投诉化解团队的化解难度;

◆损耗了客户的耐心。

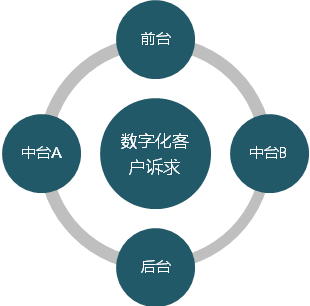

那么,如果将客户的诉求提前数字化,能够在客户进线时(即触点前端)一目了然看到客户问题,则可以第一时间开展化解工作,如图1。

图1:前中后台客户诉求数字化闭环

其三,数字化互通也是重要闭环。保险公司与外部中介产品销售、增值服务企业的协同作战,是中小保险公司目前推进业务的基本模式,在此模式下,更需要数字化全域展示来降低投诉。中介企业承担着部分客户的销售、救援、公估理赔等工作,那么他们的工作质量高低,也影响着保险公司内部员工的工作繁琐度,更影响着保险公司投诉指标和行业口碑。

数字化迭代处理投诉将不仅仅用于保险企业内部,更应融入到友商、合作伙伴中,通过数字化的内部检视,相互降低合作伙伴的态度、操作差错率、时效等方面的问题。当然,这一块的难度应该是极大的,也是客户诉求最高的一个方向,这个应该是需要自上而下决策层就需要推行的办法,甚至要共背一部分考核。如果数字化管理只停留在中层推行,基层执行,高层偶尔过问,就会出现:

◆责任不明确,出现问题推诿;

◆员工、跨职能部门、跨合作企业之间互相责备;

◆数据错误导致的方向判断错误;

◆以点盖面,推行难度叠加形成沟通壁垒;

◆数字化报表不受重视。

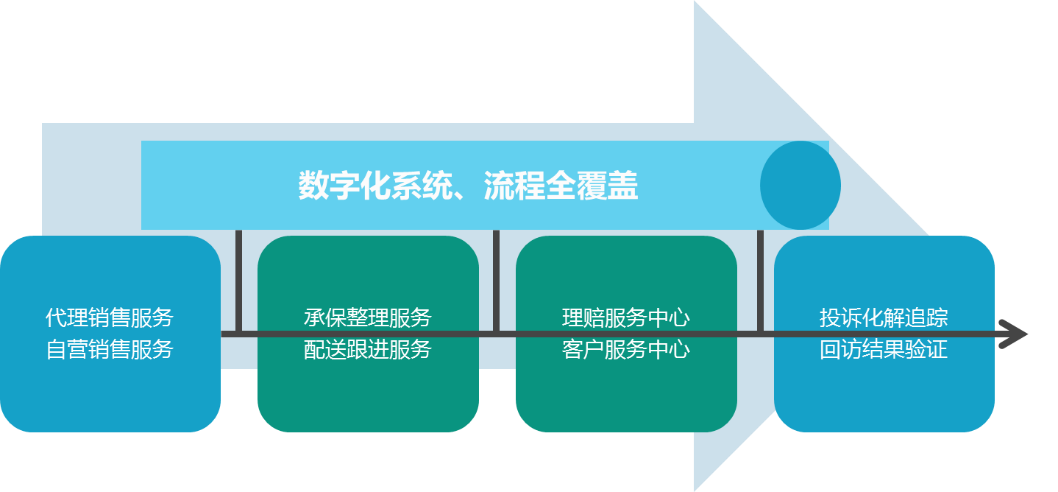

因此,总分联动指导协助,分公司狠抓落地,合作伙伴同步配合,甚至合作伙伴倒逼各公司改革都是降低客户投诉量的举措,让客户的怒火在根部熄灭(图2)。

图2:跨职能部门、平台数字化覆盖图

文章最后,笔者认为数字化就是将智能、科技的手段进行整合,形成各环节的数据链,产生不同的画像,并用于到管理改善中。如果说回访、NPS、投诉处理等是数字化1.0的体现,那么投诉数字化迭代就是数字化2.0,这应是一个系统,一个项目集,一项管理举措,其目的都是为了更好的实现客户旅程,从“灭客户的火”变成“客户的可燃点都没有”的转变。

中小保险公司投诉内因前置化管理工作是在所有数字化服务驱动中首先要解决的问题,这样客户才能更多的转化,留存,甚至推荐。通过数字化从而变为敏捷式管理,中小保险公司可小步快跑的修正产生的服务差错,在服务触点的各个环节对客户都有帮助、改进、弥补、完善。客户一定会说:“咦,我的关注点都已得到了提前关注,这家公司的服务确实不一样! ”有了这作为切入点,再去参与到市面流行的智能机器人、智能质检、远程智能定损等增值服务,决策层会更有信心,这亦未尝不可。

作者:袁智超;单位为永诚财产保险股份有限公司

本文刊载于《客户世界》2020年9月刊。

转载请注明来源:数字化服务迭代对中小保险公司服务驱动 ——投诉内因前置化思考

噢!评论已关闭。