多路径探索集团资管数字化未来图景

摘要:疫情在一定程度上加速了银行数字化进程的脚步,结合发展新金融和“第二曲线”的新时代背景,如何创新性提高集团资管的数字化水平是加快集团资管业务统筹协同发展、提升集团资管服务质量的重要举措,但数字化建设道路并非一蹴而就,本文首先研究分析集团资管数字化建设的现状,然后明确数字化建设的主要措施,接下来提出数字化建设的保障手段,为商业银行打造集团资管新体系提供参考。

集团资管数字化建设的现状

在我国居民资产配置多样化、特别是金融投资需求快速上涨的形势下,大资管业务在金融服务业中的地位也越来越突出。后疫情时代,在金融科技的浪潮席卷之下,许多金融机构加速推进数字化转型,纷纷自行开发孵化新兴项目,产生了许多管理平台、分析工具和底层系统。

以某大型国有商业银行为例,伴随着资管业务流程的全面数字化,该行总分行及子公司需要处理的数据量将呈井喷式激增,智能投顾系统、“龙财富”、“大资管家”、CLPM、RAD等行内系统及数据工具的开发及应用,也对该行数据集中化处理能力提出了新的要求。

为更好的抓住数字经济与实体经济融合发展机遇,该商业银行《“十四五”规划重大研究专题》中明确提出要“加快建设集团资管新体系,强化集团资管板块内外部协同联动,满足客户综合投融资需求,将资管业务打造成为全行业务发展的第三支柱”;同时要“深化大中台体系建设,打造企业级‘智慧大脑’”、“加快跨业务、跨渠道的企业级生态平台建设,形成与外部生态深度对接的企业大数据”。目前,集团资管已进入数据驱动的精细化运营阶段,数字化转型是未来增长的源动力,实施“以数据驱动为基础”的集团资管战略成为了商业银行发展“第二曲线”的必然选择。

集团资管数字化建设的主要措施

(一)构建数据中台,为业务前台提供“一站式”服务

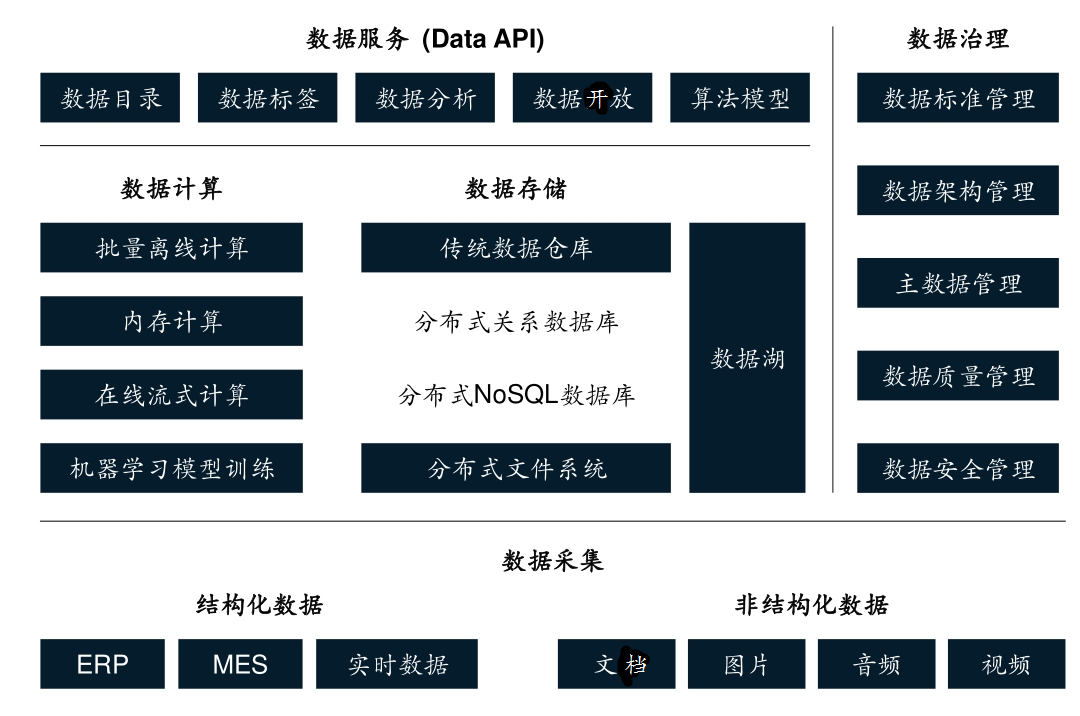

应结合业务实际,打造数据中台。构建开放、灵活、可扩展的企业级统一数据管理和分析平台,将集团资管内、外部数据随需关联,打破数据的系统界限。通过建立产品设计、渠道营销、产品匹配、资产配置、投资管理等全流程业务数据的可链接性,发现和维护各种数据的关系和依赖性,将客户行为数据、交易数据等与内外部信息整合,用以支持新的客户服务开发。利用大数据智能分析、数据可视化等技术,实现数据共享、日常报表自动生成、快速和智能分析,满足总分行及各子公司数据分析应用需求。建立大数据分析工具库、算法服务库,实现报表生成自动化、数据分析敏捷化、数据挖掘可视化。

数据中台建立后,形成数据API,为业务前台和客户高效提供“一站式”数据服务,实现对业务需求的快速响应,打造企业级共享能力,建立起集团层面的“数据大脑”。

图1:数据中台为企业提供各种数据服务[1]

(二)应用“区块链+”推动“新基建”,赋能数字资管

在数字经济时代,区块链技术已成为推动新型基础建设的中坚力量。在资管的数字化基础设施和软件系统方面,投资交易系统和财富管理软件将向分布式架构、开放化平台、云服务部署转变,以区块链等为代表的底层技术也发挥着重要的作用。

应在搭建数据中台实现资管信息基本统计分析功能的基础上,应用区块链等技术,通过与“大资产家”、“龙财富”等信息系统的对接和数据闭合分析,打造高可靠、高可用、高安全、高性能的资管服务协同云平台“大资管链”,以客户体验为中心进行端到端的客户旅程设计,智能匹配客户需求与资管产品,支持客户远程签约完成合同的签续订,让客户足不出户便能享受到银行的资管服务,为客户提供全方位供应链资管服务;降低银行的资金成本、管理成本和时间成本,为总分行及子公司业务管理、科学决策和研究分析提供数据支撑。

图2:“大资管链”实现去中心化的“端对端”数据传输

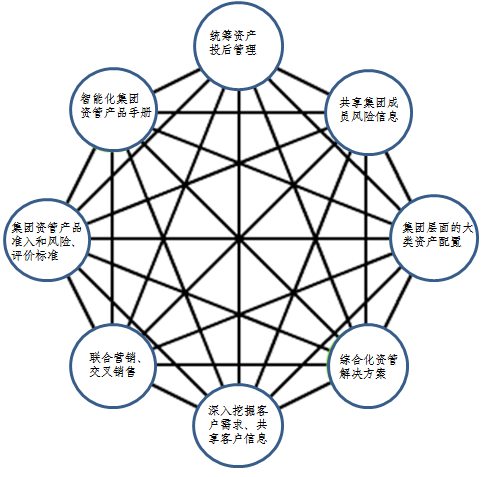

(三)践行数字生态圈2.0战略,增强集团聚合能力

疫情带来全球经济动荡,让各资管企业重新审视当前运营模式的风险,也重新认识数字化的价值。商业银行要改变以往的思维方式,认清自身的资源禀赋,通过数据共享、生态合作,搭建数字生态圈。通过金融科技提升效率,联结场景和产业合作伙伴,聚合形成有机生态整体,合力为客户提供高定制、多样化的金融解决方案,推动实现资管业务线上迁移和云化进程。

具体做法有:与互联网头部集团、金融同业、互联网金融公司、金融科技公司和产业链合作伙伴形成生态系统,达成“战略生态合作”, 使生态系统的任何一个节点都能够同时提供多家其他金融机构的产品,令客户享受一站式服务的便捷;组织跨界,实现规模化拓展优质客户;从非金融领域获得客户行为等数据,进而延伸至资管生态的起点;根据客群和生态圈合作伙伴的需求进行定制化资管方案;应用金融科技技术,实现资管数据变现(如智能投顾、精准营销等),带动整个生态圈的有效运转。

资管部门在建生态基础上实现数字化升级,将服务扩展到以往的行业范畴之外,大胆突破推行“金融+非金融”服务,是应对跨业竞争、重新获得用户黏性的关键突破口。

集团资管数字化建设的保障手段

(一)坚持加快数字化人才培养步伐

集团资管的数字化转型、业务创新,都要求商业银行重新审视自身组织形式和人才管理模式。聚焦核心人才管理,应建立“1+1+1”机制:一套数字化价值评估方法、一套数字化经营人才培养办法以及一套敏捷的团队协同机制,以加速数字化创新业务的成长。

资管部门必须突出“以数据为中心”的理念,建立支持数字化的组织架构和人才机制,培养和鼓励内部创新文化。构建数字化人才培训体系。打造数据团队,提高有效数据管理所需的数据领域的技能;完善“线上+线下”的人才培训平台,确保数据人才的培养;招聘新的数据专家,同时制定政策,提高员工数据的敏感性。

完善系列培训计划,针对没有数据分析背景的工作人员,进行以业务场景结合数据分析为主、数据提升技能为辅的场景式赋能。培养一批掌握数据集成分析挖掘、数据应用开发建模、数据产品创新设计、数字化渠道营销、数字化资管解决方案、数字化资产配置流程、以及数字化投资管理的创新人才和管理人才队伍,同步推动全员提升数据意识、创新意识,强化数字资管职业素养。

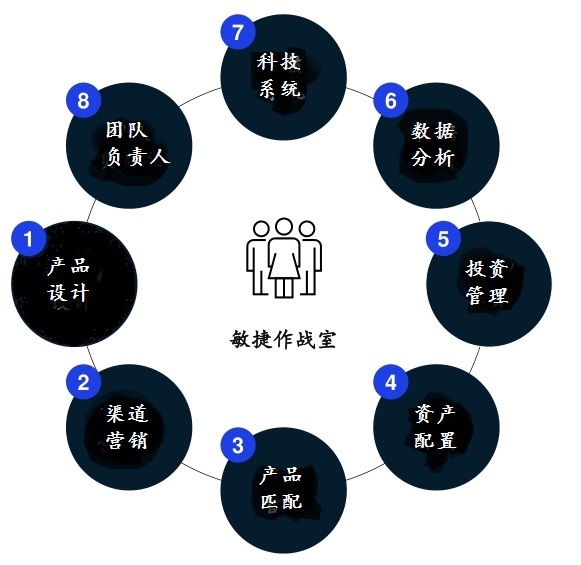

(二)建立跨职能的作战室,构建敏捷团队

商业银行可通过内部筛选和外部专家招聘相结合的方式,成立跨业务、跨职能的敏捷作战室,组建一支既了解集团资管业务,又熟悉互联网产品设计和运营方法的数据团队,集中推动业务、数据、技术的融合和协同。

图3:围绕集团资管业务流程成立的敏捷作战室

在商业银行集团层面推动与数字化转型相匹配的敏捷工作方法,通过目标共担、明确分工、定期检视和及时复查,使敏捷团队人员得到有效激励和持续成长,集团资源得到有效调度和利用。

(三) 持续关注前瞻性的科技前沿

2020年10月16日,中共中央政治局就量子科技的研究和应用前景举行第二十四次集体学习。本次量子科技的集体学习,是继大数据、人工智能区块链集体学习后的又一个前沿科技学习领域,这或也意味着量子科技将与大数据、人工智能和区块链并肩齐驱,成为数字经济的关键核心技术与核心驱动引擎。

我们应该时刻保持高度的政治自觉性及学习前沿科技的敏感性,增强对未来国内外经济金融形势及金融科技发展趋势的判研能力,主动迎接银行业数字化发展战略的机遇与挑战!

结语

综上所述,推动集团资管数字化转型,打造集团资管数字化新体系是一项系统工程,没有一成不变的模式与方法,目的即是需要集全条线乃至全行的智慧与力量,共同推进。本文描述了集团资管业务实现数字化转型的措施及手段,这需要强大而有效的数据管理目标,以及与全条线人员的紧密合作,以保持商业银行在疫情常态化竞争中的数字化优势,并确保在竞争中获胜 。

参考文献:

[1]《2020年中国区块链发展现状与展望(上半年)》,中国电子信息产业发展研究院,2020年10月。

[2]《蓝海正待千帆起:资管科技生态纵横》,徐磊,朱一帆。

[3]麦肯锡《中国银行业CEO季刊》, 2020年秋季刊精简版。

作者:蓝茜,中国建设银行远程智能银行中心南宁分中心业务管理处业务经理,经济师。主要从事制订服务质量标准,开展服务质量监测及客户体验管理等工作。曾发表文章:《浅谈互联网时代信用卡客户服务的创新》,经济管理,2016.06。

本文刊载于《客户世界》2021年7月刊。

转载请注明来源:多路径探索集团资管数字化未来图景

噢!评论已关闭。